С 2025 года в России действуют обновленные правила налогообложения доходов по банковским вкладам. Рассмотрим актуальную методику расчета налоговых обязательств для вкладчиков.

Содержание

Ключевые изменения в 2025 году

| Параметр | Новое значение |

| Необлагаемый лимит | 2.5 млн руб. × ключевую ставку ЦБ |

| Льготная ставка | 10% для доходов до 500 тыс. руб. сверх лимита |

| Отчетный период | Календарный год (как и ранее) |

Формула расчета налога

Основной расчет

Налог = (Совокупный доход по вкладам - Необлагаемая сумма) × Ставка

Необлагаемая сумма = 2,500,000 × Ключевая ставка ЦБ на 1 января 2025

Дифференцированные ставки

- 10% - для доходов до 500,000 руб. сверх лимита

- 15% - для доходов свыше 500,000 руб. сверх лимита

Пример расчета

Исходные данные

- Общий доход по вкладам: 300,000 руб.

- Ключевая ставка ЦБ: 6.5%

- Необлагаемый минимум: 2,500,000 × 6.5% = 162,500 руб.

- Налоговая база: 300,000 - 162,500 = 137,500 руб.

Расчет налога

| Диапазон дохода | Сумма | Ставка | Налог |

| До 500,000 | 137,500 | 10% | 13,750 руб. |

Особые случаи

Валютные вклады

- Доход пересчитывается в рубли по курсу ЦБ на дату выплаты процентов

- Учитывается только процентный доход (курсовая разница не облагается)

Совместные вклады

Доход распределяется между владельцами пропорционально долям, и каждый платит налог самостоятельно

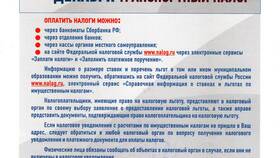

Процедура уплаты

- Банки до 1 февраля 2026 года направляют данные в ФНС

- Налоговая рассылает уведомления до 1 октября 2026

- Оплата производится до 1 декабря 2026 года

Важно:

При наличии инвестиционных счетов (ИИС) или пенсионных накоплений возможны дополнительные налоговые вычеты. Рекомендуется консультироваться с налоговым специалистом для точного расчета обязательств.