Индивидуальные предприниматели на УСН "Доходы" и патенте обязаны уплачивать дополнительный взнос в размере 1% с суммы превышения годового дохода. Рассмотрим порядок расчета этого платежа.

Содержание

Когда нужно платить 1%

| Режим налогообложения | Порог для начисления 1% |

| УСН "Доходы" | Превышение 300 000 руб годового дохода |

| Патент | Превышение 300 000 руб фактического дохода |

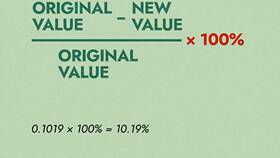

Формула расчета

Сумма взноса = (Годовой доход - 300 000 руб) × 1%

Пример расчета

- Доход за год: 850 000 руб

- Расчет: (850 000 - 300 000) × 0,01 = 5 500 руб

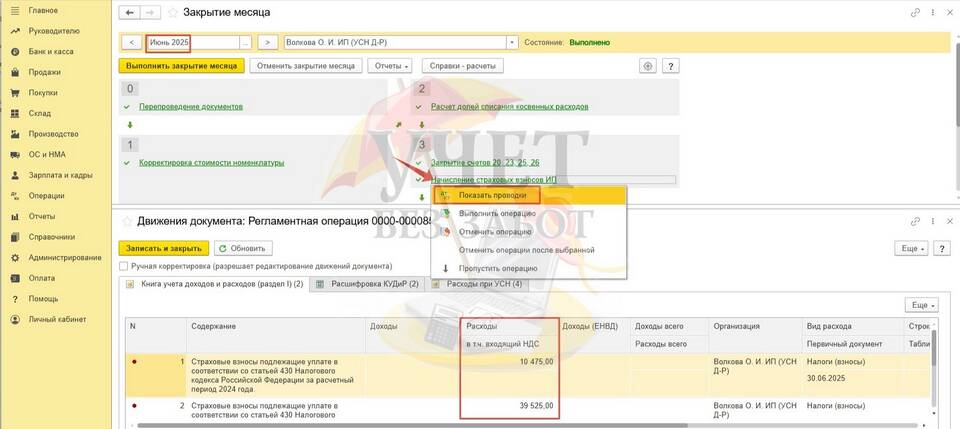

Порядок расчета по месяцам

| Месяц | Накопленный доход | Расчет 1% |

| Январь-июнь | 400 000 руб | (400 000 - 300 000) × 0,01 = 1 000 руб |

| Июль-декабрь | 450 000 руб (всего 850 000) | (850 000 - 300 000) × 0,01 - 1 000 = 4 500 руб |

Как определить доход для расчета

Для УСН "Доходы"

- Сумма всех поступлений на расчетный счет

- Наличная выручка по ККТ

- Авансы от покупателей

Для патента

- Фактический доход, а не потенциальный

- Данные из книги учета доходов

- Поступления, связанные с патентной деятельностью

Сроки уплаты 1%

- Крайний срок - 1 июля следующего года

- Возможна уплата частями в течение года

- Досрочная уплата уменьшает налог УСН

Куда платить 1%

| Тип платежа | КБК |

| Страховые взносы на пенсионное страхование | 182 1 02 02140 06 1110 160 |

Как уменьшить налог на 1%

- Уплатить взнос до подачи декларации

- Для УСН "Доходы" - уменьшение на всю сумму взноса

- Для УСН "Доходы минус расходы" - включение в расходы

Правильный расчет 1% позволяет ИП оптимизировать налоговую нагрузку и избежать штрафов за несвоевременную уплату. Рекомендуется вести точный учет доходов в течение всего года.